TÚ DECIDES CUÁNTO Y EN QUÉ INVERTIR

OBTÉN MAYOR RENTABILIDAD POR TUS AHORROS. CREA TUS ESTRATEGIAS DE INVERSIÓN Y SIENTE LA SATISFACCIÓN DE CONTRIBUIR AL CRECIMIENTO DE LA ECONOMÍA REAL.

Seguridad

Depósito y custodia de tu dinero en una cuenta segregada regulada por el Banco de España donde tus ahorros estarán siempre disponibles no pudiendo prestarse ni invertirse.

Seguridad jurídica mediante el registro de todos los contratos en la cadena blockchain, la cual actúa como marca de tiempo y notario virtual.

Análisis y calificación crediticia previa de las facturas.

0% de comisiones.

Intereses cobrados por anticipado.

Alta rentabilidad para tus ahorros

Inversión desde 20 euros.

Fácil diversificación.

Retorno a corto plazo.

Regístrate para invertir desde hoy.

CÓMO INVERTIR EN

Inversa

Regístrate y abre cuenta

Completa el formulario online y recibe respuesta en 24h. El registro es completamente gratuito y sin compromiso.

Elige tu factura

Elige una o varias facturas y el importe a invertir de cada una. Diseña tus propias estrategias de inversión

Recibirás tu rentabilidad por anticipado

100 euros a un 6% anual, obtendrás 6 euros* antes del vencimiento. Podrás acumularlos en tu cuenta o reinvertirlos. (*Cálculo anual)

Vencimiento de la factura

Al vencimiento recibirás el importe total invertido (los 100 euros).

¿Prefieres dejar tu inversión en manos de un gestor experto?

Maximiza tu rentabilidad sin complicaciones. Ahora puedes invertir en crowdfactoring con la tranquilidad de un gestor profesional que se encarga de optimizar tu cartera por ti.

Con la Gestión de Cartera de un asesor financiero accedes a una estrategia de inversión diversificada y personalizada, sin necesidad de gestionar cada operación por tu cuenta.

Con la colaboración de León de Lidia Capital.

QUÉ CALIFICACIÓN CREDITICIA TE OFRECE INVERSA

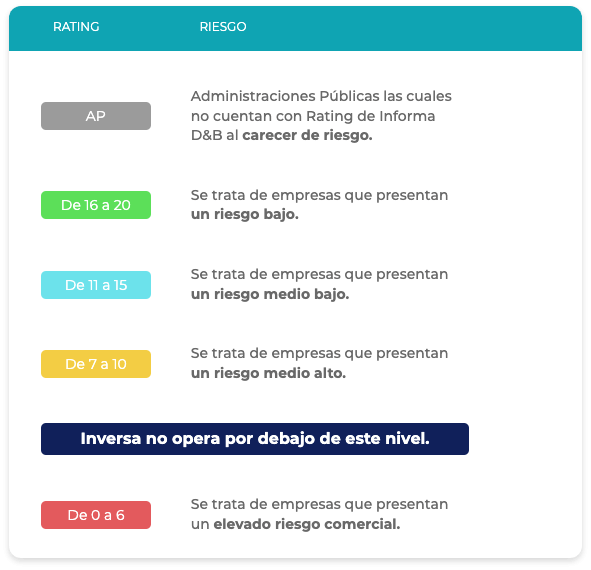

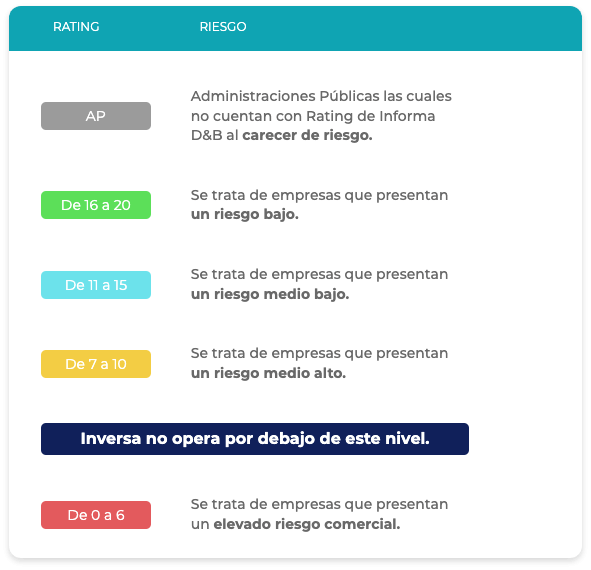

El Rating INFORMA (España) otorga una calificación independiente del grado de calidad crediticia de una empresa para hacer frente a sus obligaciones expresado en una escala de 0 a 20 ordenada ascendentemente (de menor a mayor calidad).

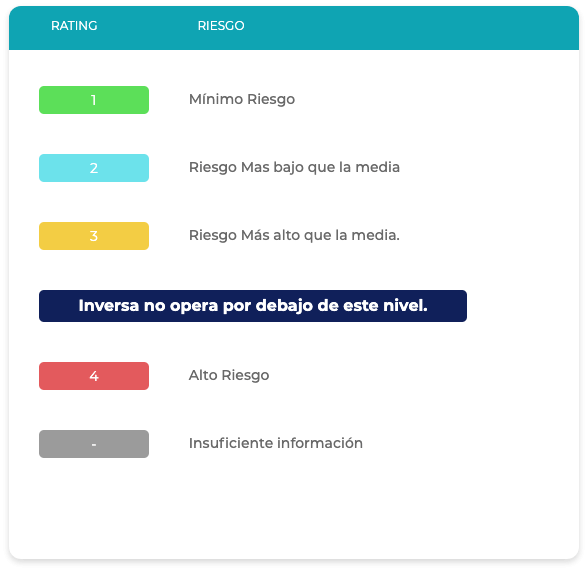

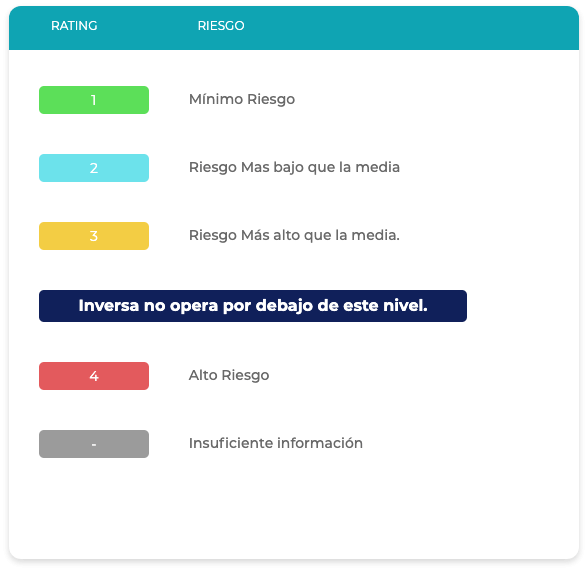

El Rating Dun & Bradstreet (Internacional) otorga una calificación independiente del grado de calidad crediticia de una empresa para hacer frente a sus obligaciones expresado en una escala de 1 a 4 ordenada descendentemente (de mayor a menor calidad).

La Opinión de Crédito INFORMA D&B es una cifra comprendida entre 0 y 6.000.000 € que establece el importe máximo de crédito comercial recomendable para una empresa, en función de los recursos que genera.

Análisis del lnforme Crediticio externo.

Se calcula utilizando datos de Rating y de Opinión de Crédito publicados en Informa D&B, empresa líder en información empresarial.

Impacto COVID-19: Dado que no todas las empresas se han visto igualmente afectadas, se compara el “Riesgo del sector” (A,B,C) con su “Índice de Resiliencia” valor comprendido entre 1 y 100 (donde 1 es el peor resultado) que mide la capacidad de la entidad analizada para hacer frente a una situación excepcional, no prevista, con impacto significativo en el proceso productivo y/o comercial

Análisis financiero interno.

Se basa en toda la información financiera proporcionada por los cedentes que nos sirve para analizar magnitudes y ratios más significativos en función de la industria o sector.

Trabajamos con clientes recurrentes que nos ceden de forma regular facturas de sus deudores que analizamos y verificamos antes de su publicación y sobre las cuales siguen respondiendo contractualmente hasta el reintegro total de los importes financiados.

Análisis de reembolso.

A través de Big Data y los datos recogidos en nuestra plataforma, analizamos el comportamiento, tanto de los cedentes como de los librados, en función del número de facturas negociadas y grado de cumplimiento según los retrasos o reembolsos producidos.

Análisis Seguro riesgo de crédito.

En aquellas facturas que publicamos "aseguradas", la solvencia del librado es analizada además por una compañía de seguros, la cual, tras realizar un estudio de la situación financiera del deudor, establece un límite máximo de riesgo por librado, siendo la responsable última del pago en caso de insolvencia del librado.

MERCADO

SECUNDARIO

Vende tus facturas o pagarés y recupera tu dinero al instante

El Marketplace de nuestra Web ofrece al inversor la posibilidad de poner sus facturas o pagarés a la venta en un mercado secundario, otorgando liquidez inmediata a su inversión, condicionada a la demanda de otros inversores interesados.

Simula tu inversión

Diseña tus estrategias de inversión.

PREGUNTAS FRECUENTES SOBRE inversión

¿Supone algún riesgo invertir en Inversa?

El principal objetivo que perseguimos como empresa cara al inversor es controlar al máximo un posible riesgo de impago que suponga la pérdida total o parcial del capital invertido en alguna factura. Para ello llevamos a cabo un riguroso estudio aceptando solamente las que pasan nuestros tres filtros de fiabilidad: Análisis del informe crediticio externo, Análisis financiero y Análisis histórico de reembolso dentro de nuestra plataforma.

La existencia de un seguro de crédito que cubre el impago de la factura por insolvencia no elimina el riesgo de impago ni es garantía del pago de la factura, debido a las diversas situaciones de impago que se pueden dar y que son objeto de evaluación por parte de la aseguradora.

Con todo, en aquellas facturas «aseguradas», la solvencia del librado es analizada por una compañía de seguros, siendo la responsable del pago en caso de insolvencia del librado.

Esto nos permite movernos en niveles de riesgo muy bajos, lo que convierte a Inversa en un aliado estratégico a la hora de implementar estrategias de inversión.

A esto podemos añadir la facilidad que ofrece nuestra plataforma de diversificar al permitir al inversor invertir desde cantidades muy pequeñas, lo cual implica reducir el impacto de una pequeña pérdida al verse compensada con las ganancias del resto de facturas.

Inversa (incluyendo sus empleados, técnicos y colaboradores) tiene además suscrito un seguro de responsabilidad civil profesional, con una cobertura por reclamación de daños de 600.000 Euros/año para hacer frente ante cualquier posible reclamación en el ejercicio de su actividad.

Dado la existencia de un mercado secundario y que la inversión en facturas supone un retorno del capital a corto plazo, entendemos que el riesgo de falta de liquidez es muy bajo.

El equipo de inversa invierte sistemáticamente en todas las facturas, compartiendo los mismos intereses y riesgos que sus clientes.

¿Qué es la automatización de la inversión?

Activando esta opción el sistema participará por ti en todos los efectos que se publican con la cantidad y los requisitos de rentabilidad, plazo y nivel de riesgo que hayas fijado previamente.

Invierte sólo en los efectos que cumplen con tus estrategias de inversión.

La inversión automática te permite acceder antes que los inversores manuales a los efectos nuevos que vayan apareciendo. Podrás detener las inversiones automáticas en cualquier momento.

¿Es útil para diseñar estrategias de inversión?

Efectivamente, la plataforma tecnológica desarrollada por Inversa Invoice Market resulta de gran utilidad para diseñar estrategias de inversión. También, por supuesto, para las empresas de la economía real a la hora de financiar facturas.

Muy especialmente, en una era en la que la combinación entre acceso a los datos, rapidez y fiabilidad resulta clave a la hora de medir el éxito de las inversiones.

¿Cómo puedo estar seguro de la autenticidad de las facturas?

Las facturas o pagarés serán publicadas en la plataforma suprimiendo los datos confidenciales que estarán protegidos.

Además, solicitamos la verificación por el librado (empresa obligada al pago) de la autenticidad y conformidad de la misma.

De este modo ofrecemos una total transparencia y fiabilidad para el inversor al crear sus estrategias de inversión.

¿En qué se diferencia el proceso de inversión en pagarés, pagarés no a la orden y de facturas?

El procedimiento con pagarés (a la orden) se realiza mediante endoso por el que el tenedor del pagaré transmite todos los derechos derivados del mismo, convirtiéndose desde ese momento en obligado cambiario.

En cambio, tanto en pagarés no a la orden como en facturas, se produce una cesión ordinaria de crédito, transmitiéndose los derechos de cobro del efecto. Esta cesión se realiza mediante una comunicación fehaciente al deudor, y es a partir de ese momento en que se puede realizar la operación de financiación.

¿Cómo puedo cambiar la información de mi cuenta?

Para esta gestión será necesario que se informe por escrito vía correo electrónico.

¿Puedo modificar o retirar una adquisición?

El inversor siempre tiene y tendrá la máxima flexibilidad e independencia en sus adquisiciones y estrategias de inversión, ya que hasta su aceptación definitiva contará con un período de tiempo donde podrá modificarla o retirarla sin coste alguno. Nuestro sistema efectúa las aceptaciones definitivas a las 12 del mediodía de cada día, la “hora de cierre”, momento a partir del cual ya no se podrán retirar o modificar las condiciones.

¿Quién puede invertir en Inversa?

Cualquier persona física mayor de edad o jurídica titular de una cuenta bancaria en Europa. Ese es, por tanto, el perfil de ciudadano que puede desarrollar sus estrategias de inversión en la plataforma de Inversa Invoice Market.

¿Qué tratamiento fiscal tienen los rendimientos obtenidos en Inversa?

Los rendimientos obtenidos tienen el tratamiento fiscal de ganancias patrimoniales por la diferencia entre el importe rescatado y el importe invertido neto resultante de descontar de nuestra inversión las cantidades recibidas por anticipado.

Nos basamos en que en la cesión de créditos por la que comunicamos al deudor su obligación de pago al cesionario, supone que, en el momento de pago, el mismo se realice por un tercero (el deudor) y no por el cedente, lo que conlleva su tratamiento como ganancia patrimonial.

Inversa como plataforma no aplica retenciones, lo cual representa un activo más en el diseño de estrategias de inversión.

Por simplicidad, en nuestro resumen fiscal le facilitamos los valores agregados que podrá incluir en su declaración

¿Dónde se mantienen los fondos de los inversores?

A la hora de formular estrategias de inversión, Inversa no acepta depósitos directamente. En cumplimiento con la normativa legal vigente relativa a la gestión de fondos de terceros, los fondos se salvaguardan en cuentas segregadas a nombre de cada cliente a través de Paymatico Payment Institution, S.L.U, una Entidad de Pago independiente que ofrece soluciones de pago seguras para las plataformas de financiación y sus clientes.

En ningún momento Inversa tiene acceso directo al dinero de los clientes, por lo que incluso en el hipotético caso de suspensión de la actividad por parte de Inversa, los inversores podrían recuperar sus fondos directamente de la Entidad de Pago.

¿Qué es Paymatico Payment Institution, S.L.U?

Paymatico está registrada como Entidad de Pago en el Banco de España con el número 6861 y domicilio en Paseo de la Castellana 77, 28046 Madrid (España).

Paymatico actúa como proveedora de servicios para Inversa y sus clientes, ofreciendo la pasarela de pago, gestión de cuentas de depósito o “escrow”, servicios de transferencia bancaria y gestión de devoluciones.

¿Por qué INVERSA no necesita autorización de la CNMV para desarrollar su actividad de intermediación en la financiación alternativa de AUTONÓMOS Y PYMES?

Tanto la Comisión Nacional del Mercado de Valores como Banco de España han manifestado que la actividad de descuento de pagarés y facturas es libre pero que las Plataformas de Financiación Participativa previstas en la Ley 5/2015, de 27 de abril, de Fomento de la Financiación Empresarial, no la pueden llevar a cabo porque su objeto social se circunscribe, en el caso de la financiación de deuda, a la financiación de préstamos.

INVERSA no necesita autorización de la Comisión Nacional del Mercado de Valores como Plataforma de Financiación Participativa porque su actividad consiste en intermediar la financiación de las PYMES, mediante el anticipo de facturas y descuento de pagarés, lo que es por tanto una actividad libre.

INVERSA cumple con toda la normativa vigente en relación a blanqueo de capitales, comercio electrónico, medios de pago, protección de consumidores y usuarios y protección de datos de carácter personal.

¿Qué es el mercado secundario?

El mercado secundario es el lugar donde los inversores pueden ofrecer a la venta sus inversiones a otros inversores registrados en la plataforma

Los inversores que venden efectos en el mercado secundario disfrutan de las siguientes ventajas:

- más liquidez en sus inversiones, lo que les permite acceder a los fondos con mayor facilidad.

- la posibilidad de obtener beneficios vendiendo las inversiones con una prima.

Ventajas para los inversores que compran efectos en el mercado secundario:

- la posibilidad de invertir en efectos que no están disponibles en el mercado primario.

- la posibilidad de beneficiarse de la compra de efectos al descuento.

- reducción de fricciones.

¿Qué es la prima/descuento en el mercado secundario?

Cuando decides vender tu inversión en el mercado secundario, puedes hacerlo con una prima, a la par o al descuento.

Vender a la par (0 % de descuento/prima) supone que una inversión con un valor de 100 euros puede comprarse por 100 euros.

Vender con prima (p.ej. un 4 %) supone que una inversión con un valor de 100 euros costará 104 euros.

Vender al descuento (p.ej. un 4 %) supone que una inversión con un valor de 100 euros costará 96 euros.

En las inversiones de factoring con seguro de crédito, ¿qué riesgos no cubre dicho seguro?

El seguro de crédito cubre el riesgo de insolvencia de hecho o de derecho del deudor. Por ejemplo, en caso de concurso del deudor.

El seguro de crédito no cubre el impago del deudor por cualquier otro motivo. Por ejemplo, el seguro de crédito no cubre el riesgo de impago por disputas comerciales o por fraude.

Accede a oportunidades de inversión segura.

Invertir en anticipos de facturas y factoring: lo que hay que saber

¿Qué es el factoring y anticipo de facturas?

El factoring es una herramienta financiera que permite a las empresas adelantar el cobro de sus facturas obteniendo liquidez inmediata sin esperar a su vencimiento. A través de plataformas como Inversa, los inversores financian estas facturas y obtienen una rentabilidad a cambio. Este proceso ayuda tanto a las pymes como a los inversores a cubrir sus necesidades de liquidez y de inversión.

Ventajas de invertir en anticipo de facturas

Invertir en anticipos de facturas con Inversa ofrece numerosas ventajas: es una inversión segura, respaldada por facturas comerciales y asegurada en muchos casos. Además, permite diversificar las inversiones, obtener retornos a corto plazo y contribuir al crecimiento de pequeñas y medianas empresas.

Cómo funciona una plataforma de factoring

En Inversa, las pymes suben sus facturas pendientes de cobro, y los inversores deciden financiar estas facturas a cambio de una rentabilidad. Una vez que el deudor paga la factura, los inversores reciben su capital invertido más los intereses generados, en un proceso transparente y automatizado.

Cómo empezar a invertir en factoring

Comenzar a invertir en factoring con Inversa es sencillo: regístrate en nuestra plataforma, verifica tu perfil y selecciona las facturas disponibles para financiar. Podrás invertir en facturas de diversas pymes y obtener una rentabilidad fija una vez que se realice el pago de las facturas.

Riesgos y rentabilidad de invertir en anticipos de facturas

En Inversa, el riesgo está controlado al financiar facturas comerciales, muchas de las cuales están aseguradas. La rentabilidad depende del plazo de pago y del perfil de la empresa deudora, con retornos superiores a productos financieros tradicionales, como los depósitos bancarios.

Crowdfactoring: una nueva oportunidad de inversión segura

El crowdfactoring es un modelo de inversión colaborativa donde los pequeños inversores financian facturas de empresas a través de plataformas como Inversa. Este tipo de inversión es una alternativa segura y transparente, ofreciendo rendimientos atractivos a corto plazo con riesgo limitado.